この記事は【前編】の続きです

前編では、NVIDIAの株価推移と下落要因を分析しました。

本記事では、さらにテクニカル分析と市場環境を詳しく掘り下げ、NVIDIA株への投資戦略を考えていきたいと思います。

📌 この記事でわかること:

- NVIDIA株の現状と市場環境をデータで分析

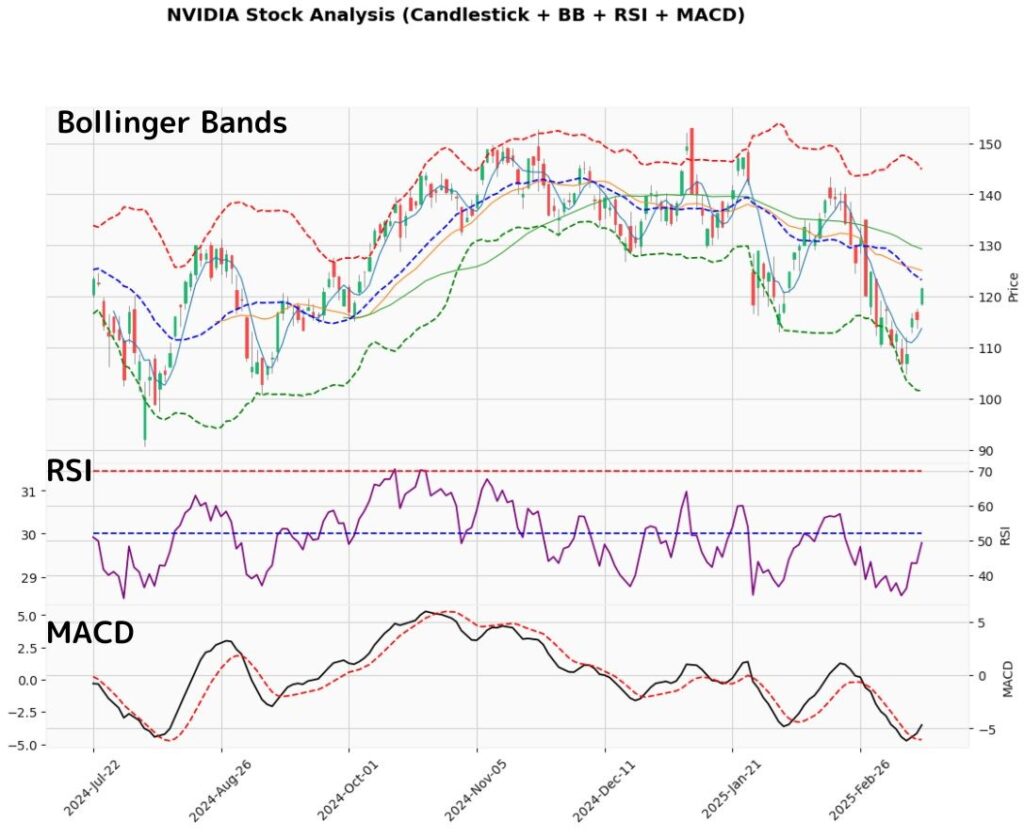

- テクニカル指標(ボリンジャーバンド・RSI・MACD)で買い場の可能性を探る

- 結論:「短期・長期どちらも今は買い時ではない。次のシグナルを待つべき」

👤 対象となる読者:

- NVIDIA株やAI関連銘柄への投資を考えている方

- テクニカル分析をもとに売買タイミングを見極めたい方

- 長期視点の投資判断に慎重な読者

🔧 活用できるシーン:

- 株価指標から「押し目買い」のタイミングを見極めたいとき

- RSI・MACDの見方を実例で理解したいとき

- 決算データとテクニカル分析を組み合わせた判断をしたいとき

1. 市場環境:なぜ今のNVIDIA株はリスクが高いのか?

✅ 景気後退リスクとAI市場の変化

- リセッション懸念が強まっている → 企業の設備投資が抑制され、AI向けGPUの需要が鈍化する可能性

- AIバブルの調整 → 期待が剥がれ、市場の評価が正常化しつつある

- 米国の金融引き締め継続 → 金利が高止まりし、ハイテク株全般に逆風

📊 参考データ: 市場全体のリセッション指標

✅ NVIDIAの業績成長は鈍化している?

- 過去数四半期の売上成長率が鈍化

- AI需要のピークが近づき、データセンター向けGPUの受注が減速の兆し

- 競合(AMD・TSMC・Google TPU)の影響も拡大

📊 参考データ: NVIDIAの決算データ

2. 短期投資の視点:テクニカル分析

✅ ボリンジャーバンド分析

ボリンジャーバンドとは?

- 上下のバンド(赤・緑の破線):価格の変動幅を示す

- 中央線(青の破線):20日移動平均線

- バンドの幅が広がる → ボラティリティ(変動率)拡大

- バンドの幅が狭くなる → 市場が落ち着く

📌 今のNVIDIAの株価の位置:ボリンジャーバンドの下限に接触

✅ 短期的な反発の可能性あり

⚠ ただし、バンド幅が拡大中 → 下落トレンド継続の可能性

📊 判断基準:

- バンド中央線を超えればトレンド転換の兆し

- バンド下限を割り込めば、さらに下落するリスク

✅ RSI(相対力指数)分析

📌 RSIとは?

- 0~100の指標で、売られすぎ(30以下)・買われすぎ(70以上)を判断

- 現在のRSI:28 → 売られすぎの領域

- しかし、過去の下落局面ではRSI 20まで落ちたケースもあり、まだ底とは言い切れない

📊 判断基準:

- RSI 30以下 → 短期リバウンドの可能性

- RSI 20以下 → 買いシグナル強まるが、下落トレンドなら注意

✅ MACD(移動平均収束発散)分析

MACDとは?

- 短期(12日)と長期(26日)の移動平均を比較し、トレンド転換を判断

- MACDライン(黒線)とシグナルライン(赤点線)の交差で売買シグナルを判断

📌 現在、MACDラインはシグナルラインの下 → 弱気トレンド継続中

- ゴールデンクロス(MACDがシグナルを上抜く)が発生すれば、トレンド転換の可能性

📊 判断基準:

- ゴールデンクロス発生 → 短期的な反発の兆し

- デッドクロス発生(MACDがシグナルを下抜く) → 下落継続の可能性

📊 参考データ: テクニカルチャート

3. 短期投資の判断:今後の展望と戦略

✅ 短期投資の視点

※2章と同様のグラフ

📌 今の市場環境では、NVIDIA株の短期投資にはリスクあり。だが、エントリータイミングを考慮するなら…

- 120ドルのサポートラインを維持できるか? → 割れたら下落リスク大

- VIX指数が30以上なら慎重に

- RSIが20以下で反発の兆しがあれば、短期リバウンドの可能性

📊 短期トレードの判断基準:

| 指標 | 買い判断 | 様子見 |

|---|---|---|

| ボリンジャーバンド | バンド下限で反発 | バンド下限を割れた場合 |

| RSI | 20以下(売られすぎ) | 30以上(まだ下落の余地) |

| MACD | ゴールデンクロス発生 | 弱気トレンド継続 |

4. 長期投資の視点:NVIDIAの業績と市場環境

NVIDIAは、AIブームの波に乗り、過去最高の売上を記録するなど強力な成長を遂げています。

特に2024年1月28日に終了した第4四半期の決算では、主要指標が大幅に向上しました。

✅ NVIDIAの最新決算データ

- 売上高:221億ドル(前四半期比+22%、前年同期比+265%)

- データセンター部門の売上:184億ドル(前四半期比+27%、前年同期比+409%)

- 年間売上高:609億ドル(前年比+126%)

- 純利益:122億ドル(前年同期比+769%)

- 営業利益率:64.7%(前年同期の42.9%から大幅改善)

この急成長の背景には、AI需要の拡大と、データセンター向けのGPU需要の急増があります。

特に、生成AIモデルの普及により、NVIDIAのH100チップや新型のAIアクセラレータが業界をリードしている点が大きな要因です。

▶ 参考リンク:NVIDIA公式決算情報

5. 長期投資の判断:今後の展望と戦略

NVIDIAの決算データは力強い成長を示していますが、長期投資を検討する際には以下のリスクとチャンスを考慮する必要があります。

📌【リスク要因】

✅ 競争環境の激化

- AMDのMI300Xがデータセンター向けAIチップ市場で急成長中。

- Google(TPU)、Amazon(Inferentia & Trainium)、Meta(独自ASIC)の影響力が増している。

- NVIDIAのCUDAエコシステムは強固だが、競争が激化すれば価格圧力が強まる可能性。

✅ AIバブルの調整

- AI向けGPU需要は依然高いが、過去のITバブル同様、過剰投資の揺り戻しが発生する可能性。

- AI関連企業の収益性悪化により、データセンター投資の減速が起こるリスク。

✅ マクロ経済の影響

- FRBの金利政策がNVIDIAの評価に影響(ハイテク株は金利上昇に弱い)。

- 半導体製造の中心である台湾の地政学リスク。

✅ DEEPSEEKの台頭

- 中国のDEEPSEEKが、独自のAIチップ開発を加速中。

- 米国の対中輸出規制が強化される中で、中国市場の影響をどう受けるか不透明。

🔥【ポジティブ要因】

✅ 長期的なAI市場の成長

- AIの進化が止まることはなく、データセンター向けGPU市場は今後も成長を続ける見込み。

- NVIDIAはソフトウェア面(CUDAエコシステム)でも強力な競争力を維持。

✅ 自社株買いの可能性

- 2024年にNVIDIAは大規模な自社株買いを実施予定。

- 安定したキャッシュフローがあり、株主還元の強化が期待できる。

✅ 次世代技術の開発

- 量子コンピューティング、オートノマスドライビング(自動運転)、メタバース向けGPU技術など、複数の成長領域を持つ。

- 2025年以降、新たな製品ラインナップが発表される可能性。

【結論】今は長期投資の好機なのか?

▶ 短期的には調整局面が予想されるため、すぐの買いは慎重に。

▶ 長期的には、AI市場の成長を考えると押し目買いの戦略が有効。

▶ 業績・市場環境を見極めつつ、株価の適正水準(PERやPSR)をチェックしながらエントリーすべき。

長期投資を考える際は、市場全体の動向や競争環境の変化を見ながら、適切なタイミングでの投資を心がけましょう。

▶ 参考リンク:NVIDIA公式決算情報

6. まとめ:NVIDIA株は今買いなのか?

本記事では、短期・長期の視点からNVIDIA株の投資判断について分析しました。ここで、重要なポイントを整理します。

✅ 短期投資の視点

- ボリンジャーバンド:現在の株価はバンドの下限に接触しており、短期的なリバウンドの可能性あり。ただし、下落トレンドが続くリスクもある。

- RSI:28と「売られすぎ」の水準にあり、一時的な反発の兆しがあるが、過去の下落局面ではさらに低下したケースもある。

- MACD:シグナルラインを下回っており、弱気トレンド継続中。ゴールデンクロス発生時にトレンド転換の可能性。

📌 NVIDIA株の短期投資の判断

▶ 今すぐ買うのはリスクが高い。120ドルのサポートラインを維持できるかを見極めるべき。

▶ RSIが20以下、またはMACDがゴールデンクロスを形成すれば短期リバウンドの可能性。

✅ 長期投資の視点

- 業績成長:売上高・純利益ともに過去最高を更新し、データセンター部門の売上は前年同期比+409%と驚異的な成長。

- 競争環境:AMDやGoogle TPU、Metaの独自チップ開発が進行中。市場シェアを維持できるかが鍵。

- リスク要因:FRBの金利政策、中国市場の影響、AIバブルの調整リスクが今後の成長を左右する。

- ポジティブ要因:長期的なAI市場の成長、自社株買いの実施、新たな技術領域(量子コンピュータ、自動運転など)への投資。

📌 NVIDIA株の長期投資の判断

▶ 短期的な調整はあるが、AI市場の成長を考えると押し目買いの戦略が有効。

▶ 業績・市場環境を見極めつつ、株価の適正水準(PERやPSR)を考慮して投資を判断するべき。

▶ 競争環境の変化や経済状況の影響を継続的にチェックしながら、慎重なエントリーを推奨。

📌 総合判断:

短期投資:慎重に。明確な反発シグナルを待つべき。

長期投資:市場の成長性を考えれば有望だが、競争環境の変化に注意。適正株価を見極めてエントリー。

投資判断を下す際は、市場全体の状況や経済指標を考慮し、慎重な戦略を取ることが重要です。

コメント

コメント一覧 (1件)

[…] NVIDIAは長年にわたり半導体業界をリードしてきた。特にAIブームの追い風を受けて株価は急成長しました。しかし、2025年初頭の決算発表後に株価が急落し、市場に大きな影響を与えました。本記事は前後編に分かれています。後編では、NVIDIAの今後の展望と投資判断について詳しく解説します。▶ 後編はこちら […]