📌 この記事でわかること:

- リーマンショックとコロナショックにおける市場急落時の違い

- 株価・VIX・金利の動きから見る投資タイミングの考察

- 過去のショック時に有効だった投資戦略とその理由

👤 対象となる読者:

- 株式投資初心者〜中級者で「急落時の買い場」を見極めたい方

- リーマンショックやコロナショック時の市場分析を通じて経験値を高めたい方

- データをもとに冷静な投資判断をしたいと考えている方

🔧 活用できるシーン:

- 次の暴落局面で落ち着いて対応したいとき

- VIXや金利といった指標を使って投資判断の根拠を作りたいとき

- 積立と一括投資の適切な使い分けを考えるとき

1. はじめに

市場が急落したとき、投資家は「いつエントリーすべきか?」という大きな課題に直面します。

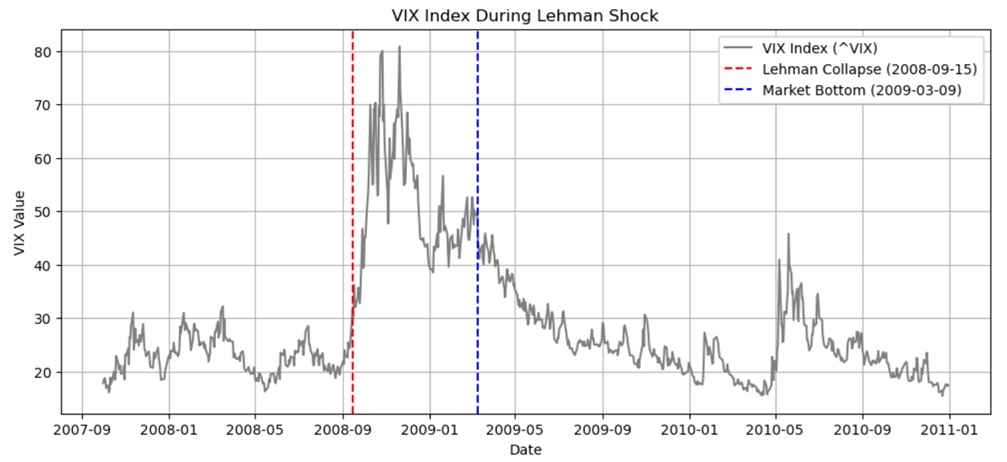

特に、リーマンショック(2008-2009) と コロナショック(2020) は、VIX(恐怖指数)・金利・株価の動きが大きく異なっていました。

本記事では、リーマンショックとコロナショックを比較し、投資タイミングの判断がどれほど難しかったのか をデータをもとに分析します。

📌 前回の記事はこちら → VIX・金利から見る市場急落時の投資戦略

2. リーマンショックとコロナショックの比較

| リーマンショック(2008-2009) | コロナショック(2020) | |

|---|---|---|

| 急落開始 | 2008年9月(リーマン破綻) | 2020年2月(パンデミック拡大) |

| 市場の底 | 2009年3月 | 2020年3月 |

| VIXのピーク | 85(2008年10月) | 85(2020年3月) |

| 金利の動き(10年債利回り) | 2009年初頭に底打ちし、その後回復 | 2020年3月に急落後、長期間低迷 |

| 市場回復のスピード | 緩やかな回復(1年以上かかった) | 速い回復(数ヶ月で回復) |

🔍 ポイント:コロナショックの方が短期間で回復し、投資タイミングを見極めやすかった。

リーマン時はVIXが長期間高止まりし、エントリーが難しかった。

3. VIX・金利・株価の動きから見る投資タイミングの違い

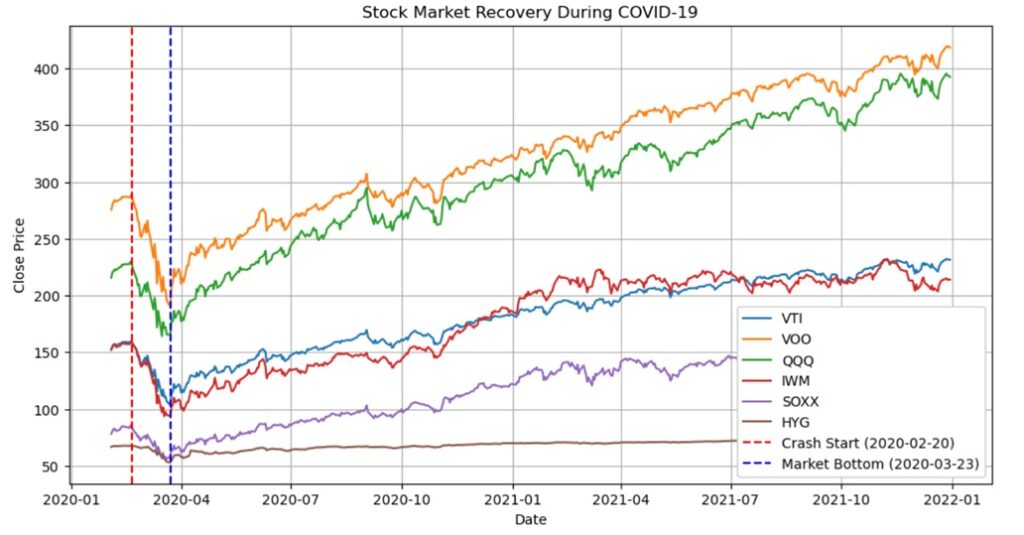

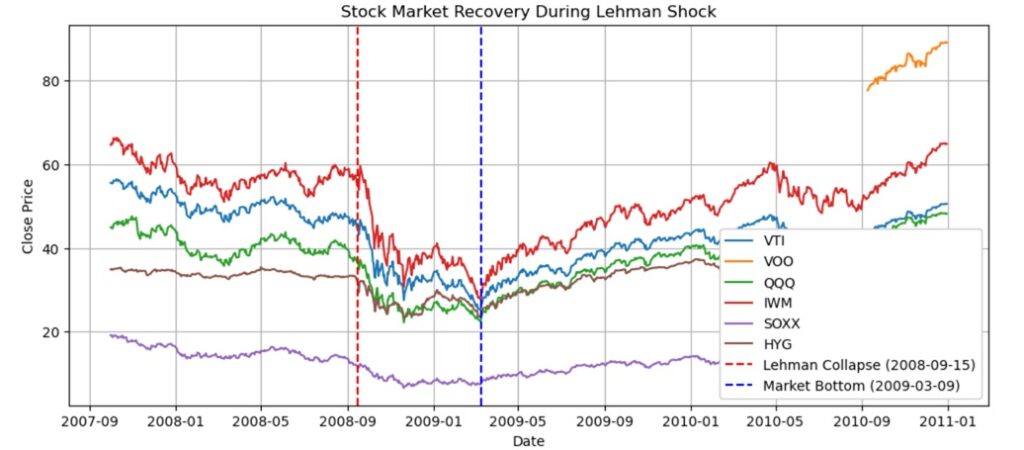

📊 株価推移(リーマンショック vs コロナショック)

🔍 リーマンショック時は回復が遅く、エントリーが難しかったのに対し、コロナショックは急落後すぐに回復した。

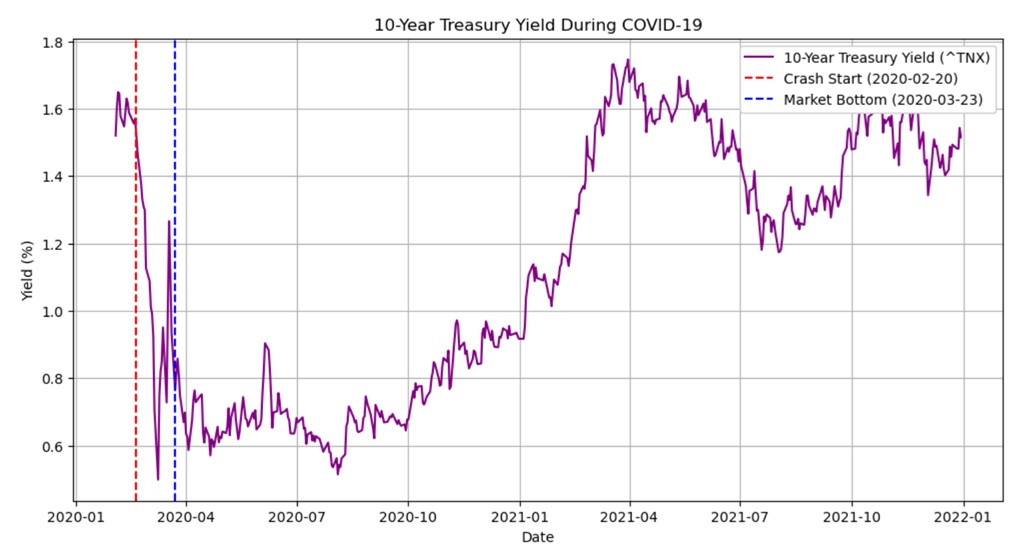

📉 10年債利回りの動き(^TNX)

💡 リーマン時は金利の底打ちが投資のサインになった可能性があるが、コロナ時は金利が長期間低迷したため、使えなかった。

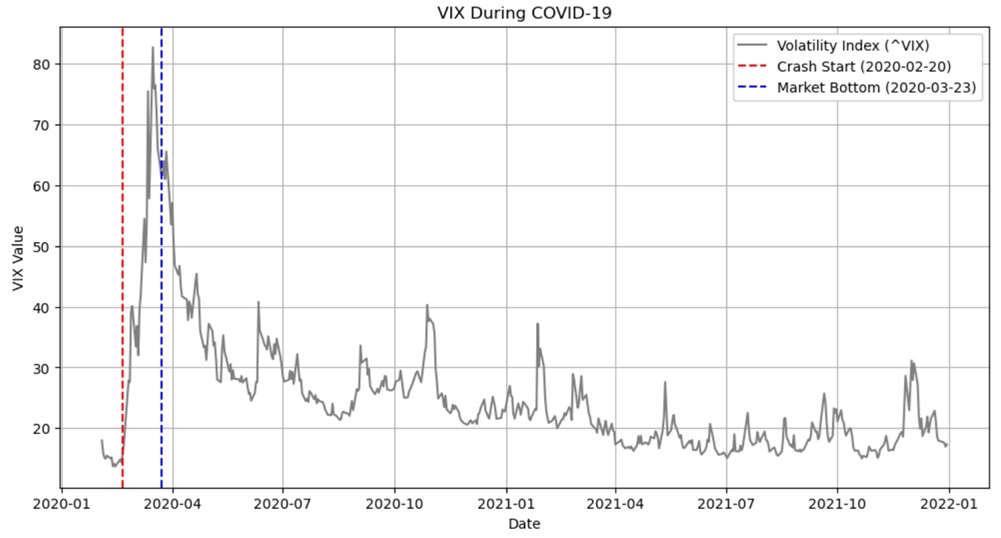

📈 VIX(恐怖指数)の推移(^VIX)

💡 VIXの動きを見ると、リーマン時は長期間高止まりしていたため、底値を見極めるのが難しかった。

コロナ時は短期間でピークをつけ、その後下落したため、投資判断がしやすかった。

4. リーマンショック時のエントリーはどこが良かったのか?

結論:エントリーの判断は非常に難しかった。市場の底(2009年3月)を正確に予測するのは困難だった。

🔍 投資戦略の選択肢

✅ VIXが高すぎるとき(50以上)は様子見 → 20~30に落ち着いたらエントリー

✅ 一括投資ではなく、積み立て投資をすることでリスクを分散

✅ 金利(^TNX)が底打ちし、上昇傾向に入ったことを確認してからエントリー

👉 もし 「市場の底を正確に狙う」ことができないなら、長期的なインデックス投資が有効 だった可能性が高い。

5. まとめ:リーマン vs コロナ、どちらの投資判断が難しかったか?

📌 投資判断の難易度

✅ コロナショック → VIXが急落し、市場が短期間で回復したため、投資判断がしやすかった。

✅ リーマンショック → VIXが長期間高止まりし、回復が遅かったため、投資判断が難しかった。

📌 最適な投資戦略

👉 リーマンショック時:「市場の底を狙う」のではなく、「段階的なインデックス投資」でリスク分散するべきだった。

👉 コロナショック時:VIXの急落を確認し、早めにエントリーするのが有効だった。

6. 次回の記事予告

次回は、リーマンショック・コロナショックのデータを統計的に分析し、最適なエントリータイミングを数値で検証 します!📊✨

👉 続編をお楽しみに!

コメント

コメント一覧 (1件)

[…] 関連リンク:👉 リーマンショック vs コロナショック:市場急落時の比較 ← […]