📌 この記事でわかること:

- VIXの動きと投資タイミングの関係

- ショック時におけるディフェンシブ株の動き

- 過去のデータをもとにした投資戦略

👤 対象となる読者:

- 市場の急落期の投資ストラテジーを検討したい人

- VIXのデータを活用した投資戦略を考えている中級投資家

- ショック時のディフェンシブ株に興味がある人

🔧 活用できるシーン:

- VIXが高い時期に、ディフェンシブ株を検討する基準として

- 次の市場変動に備えるための検討資料として

1. はじめに

最近、株式市場は不安定な動きを続けており、多くの投資家がリスク管理を強く意識するようになっています。

特に、VIX(恐怖指数)の上昇が示す市場の不安定性に対して、どのような投資戦略を取るべきかが重要なテーマです。

本記事では、リスク指数を活用してディフェンシブ株の購入を検討する方法について解説し、過去の市場データを基にその有効性を検証します。

2. リスク指数とは?

2.1. VIX(恐怖指数)とは

VIXは、S&P500オプションのボラティリティから算出され、市場の不安度を示す指標として知られています。

一般的に、VIXが高まると市場は不安定になり、株価の下落リスクが増します。

2.2. VIXと市場の関係

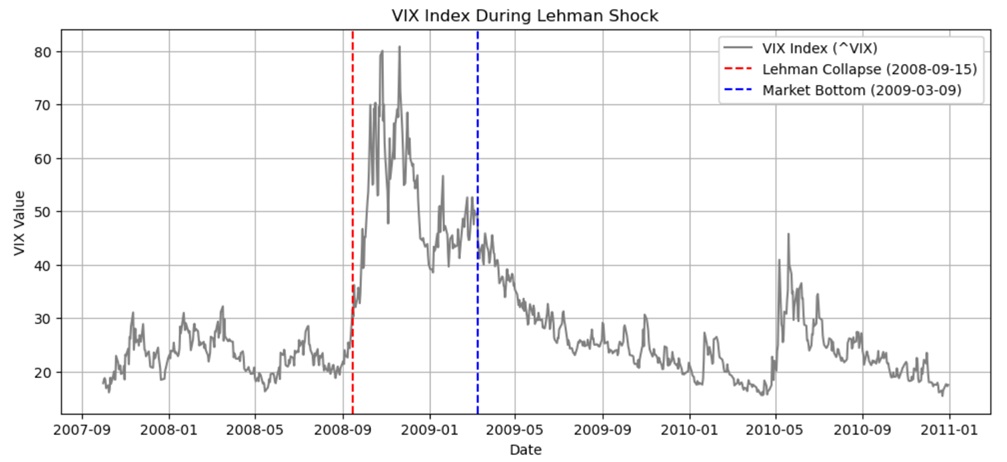

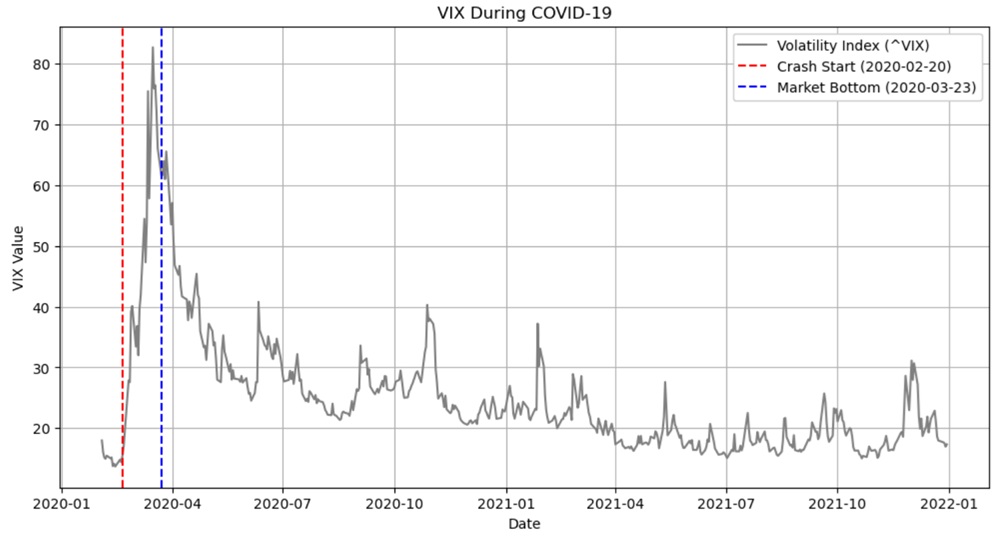

過去のデータを見ても、VIXの急上昇時には市場全体が下落する傾向があります。特にリーマンショックやコロナショック時には、VIXが急騰し、主要株価指数も大きく下落しました。

2.3. VIXの水準と市場のトレンド

2025/3/11時点のトレンドです。VIXによって投資戦略をどうするか正直に迷っています…。

- VIXが27~28(今の状況) → まだ本格的なパニックではないが、市場不安が高まっている

- VIXが30超えたら、さらなる下落の可能性もある → キャッシュ比率を保ちつつ様子見もアリ

- VIXが40超えたら、本格的な逆張りのタイミングも検討

そのため、今は「まだ下がる可能性がある局面」なので、一気に買うのはリスクと考えています。

もし買うなら…「少しずつ分割して買い増す」のが安全かな?と思っています。

3. ディフェンシブ株とは?

3.1. ディフェンシブ株の特徴

ディフェンシブ株は、景気の影響を受けにくい業種の企業に属する銘柄で、安定した収益を持つため、市場の変動に強いとされています。

代表的な銘柄として以下のような企業が挙げられます。

- コカ・コーラ(KO) – 消費財

- ジョンソン・エンド・ジョンソン(JNJ) – ヘルスケア

- プロクター・アンド・ギャンブル(PG) – 生活必需品

市場が不安定、VIXが高いときに投資戦略としてディフェンシブ株が有効か検証したいと思います。

3.2. ディフェンシブETF

ディフェンシブ株を分散投資するためのETFも有効な選択肢です。

- VYM(高配当ETF)

- SBYT(生活必需品ETF)

4. 過去の市場ショック時のディフェンシブ株の動き

4.1. リーマンショック時(2008年)

- VIXは80まで急上昇

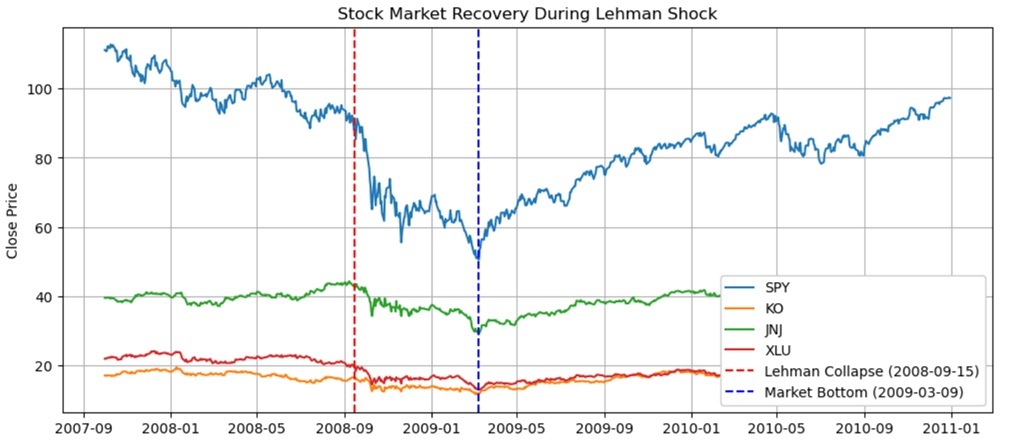

- SPY(S&P500) はリーマンショック時に大きく下落(約-50%)。しかし、その後回復傾向。

- KO(コカ・コーラ)やJNJ(ジョンソン・エンド・ジョンソン) は下落幅が小さく、ディフェンシブ株の安定性が確認できる。

- XLU(公益事業ETF) も比較的安定しており、景気後退時のディフェンシブな動きが見える。

→ ディフェンシブ株は市場全体よりも下落耐性があり、安定的な推移を示す。

4.2. コロナショック時(2020年)

①株価の下落と回復のスピード

- VIXは85まで急上昇

- SPY(S&P500)

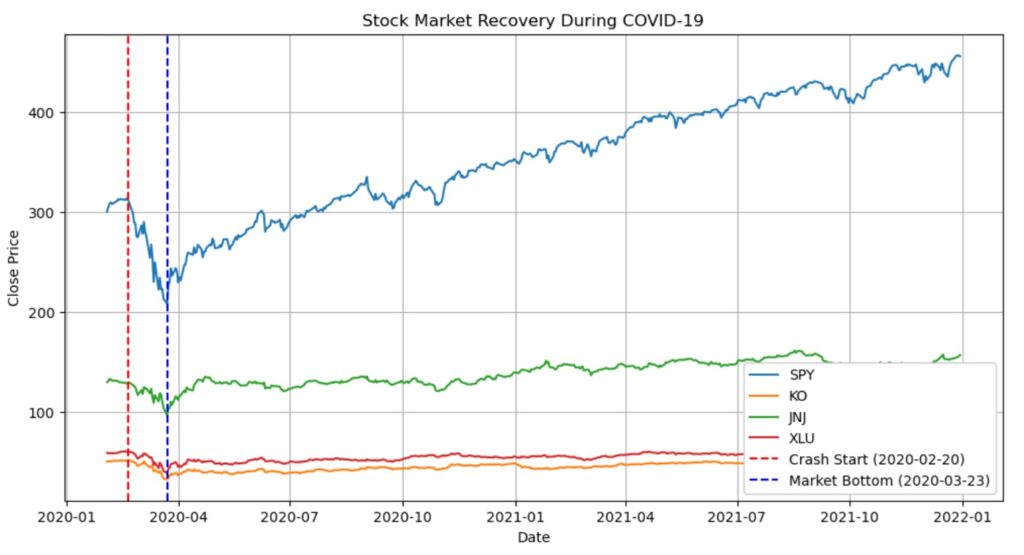

- コロナショックでは、1か月程度(2020年2月20日~3月23日)で急落し、その後V字回復。

- 一方、リーマンショックでは下落が半年以上続き、回復にも数年を要した。

- → コロナショックは急落したが、金融政策の影響で素早く回復したことがわかる。

②ディフェンシブ株(KO、JNJ、XLU)の動き

- KO(コカ・コーラ)

- 2020年2月~3月の下落はSPYよりも小さいが、その後の回復は緩やか。

- → ディフェンシブだが、グロース株のような急回復はしなかった。

- JNJ(ジョンソン・エンド・ジョンソン)

- 下落幅が小さく、比較的早く回復。

- → ヘルスケア銘柄はコロナ禍で注目されたため、比較的強かった可能性。

- XLU(公益事業ETF)

- 大きな下落はないが、回復もゆっくり。

- → 安定性が高いが、大きなリターンも期待しにくい。

4.3. ディフェンシブETFとの比較

| ショック時 | VIX最大値 | S&P500下落率 | コカ・コーラ(KO) | JNJ | VYM |

|---|---|---|---|---|---|

| リーマンショック | 80 | -56% | -26% | -20% | -30% |

| コロナショック | 85 | -34% | -18% | -15% | -25% |

| 項目 | リーマンショック(2008) | コロナショック(2020) |

|---|---|---|

| 下落期間 | 約6か月以上 | 約1か月 |

| 市場回復の速さ | 2年以上 | 約半年で高値更新 |

| ディフェンシブ株の動き | KO・JNJはS&P500より耐性あり | KO・JNJ・XLUは比較的安定 |

| 金融政策の影響 | 回復まで時間を要した | FRBの超金融緩和でV字回復 |

分析のまとめ

- ディフェンシブ株は市場全体よりも下落耐性があるが、急回復はしにくい。

- コロナショックでは短期間で市場が回復したが、リーマンショックでは回復に時間がかかった。

- リスクが高まったときに、ディフェンシブ株やETFをポートフォリオに組み込むことで、下落リスクを軽減できる。

6. まとめと投資戦略

- 過去のデータを見ると、VIXが急上昇する局面では、ディフェンシブ株は市場平均よりも耐性がある傾向がある。

- コロナショックとリーマンショックでは市場の回復スピードが大きく異なったため、次の市場変動時には「回復の速さ」にも注目する必要がある。

- 現在の市場環境がパニック期か減退期かを判断し、適切な投資戦略を立てることが重要。

- VIXが高まる局面では、S&P500やハイテク株の比率を下げ、ディフェンシブ株やETFをポートフォリオに組み込む投資戦略も一つの選択肢。

コメント