📌 この記事でわかること:

- VIX(恐怖指数)や米国10年債利回りの動きから市場底を見極める方法

- コロナショック時の株価回復パターンと投資タイミングの判断

- 段階的な投資戦略とリスク軽減の考え方

👤 対象となる読者:

- 市場の暴落タイミングに冷静な判断をしたい中・長期投資家

- 経済指標を用いたタイミング投資に関心がある人

- コロナショックのような相場変動に備えて戦略を立てたい方

🔧 活用できるシーン:

- 今後の暴落局面における再現性ある投資戦略の準備

- 金利・VIX・株価の関係性を学び、ポートフォリオを再考する時

- 「底打ち」や「反発タイミング」の見極め指標を探しているとき

1. はじめに

2020年2月から3月にかけて、新型コロナウイルスの感染拡大によるコロナショックが発生しました。

この期間、S&P500(VOO)やナスダック100(QQQ)などの主要指数は急落し、市場は大きな混乱に陥りました。

しかし、市場はその後急速に回復しました。

この回復タイミングを事前に予測することはできたのでしょうか?

私は、リーマンショックやコロナショックのような歴史的な下落タイミングに、QQQやNASDAQ100のレバレッジETFを買って大きく利益を上げた投資家がいるという話を聞いたことがありました。

確かに、理論的には有効な戦略ですが、実際に投資判断を行うのは非常に難しいものです。

一方で、現在の市場は衰退時期に近づいている可能性があります。

今後、同じような市場の急落と回復が起こるかは分かりません。

しかし、より納得できる投資判断を行うために、過去の事例を研究し、再現可能なパターンを探ることが重要だと考えました。

本記事では、VIX(恐怖指数)・米国10年債利回り(^TNX)・主要ETF(VTI、QQQなど)の動きを比較し、投資戦略を考えます。

2. 分析のポイント

- VIX(恐怖指数)は市場の底を示唆できるか?

- 米国10年債利回り(^TNX)は株価の回復とどのような関係があるか?

- 2020年4月は投資タイミングとして適切だったのか?

3. コロナショック時の株価・金利・VIXの動き

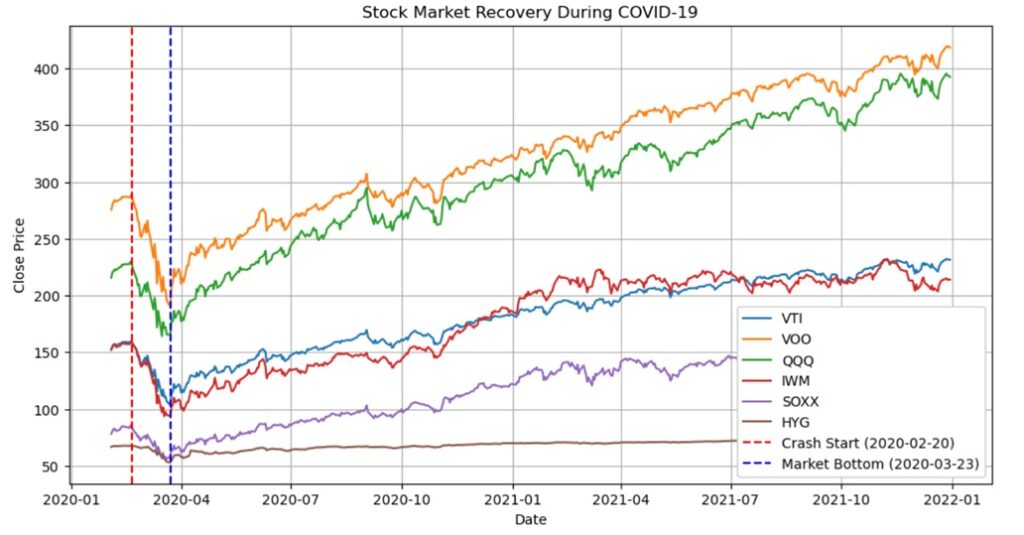

3.1. 株価指数の推移(VTI・VOO・QQQ・IWM・SOXX・HYG)

本記事のグラフ作成にあたり、yfinanceを使った株価データ取得 の記事を参考にしました。実際にデータを取得し、以下のようなグラフを作成しました。

- 3月23日を底にして、VTI・QQQ・VOOなどが急回復

- 小型株(IWM)や半導体(SOXX)の回復も比較的早い

- ハイイールド社債(HYG)も市場回復とともに上昇

この結果から「市場は3月23日に底を打ち、そこから急回復した」ことがわかります。

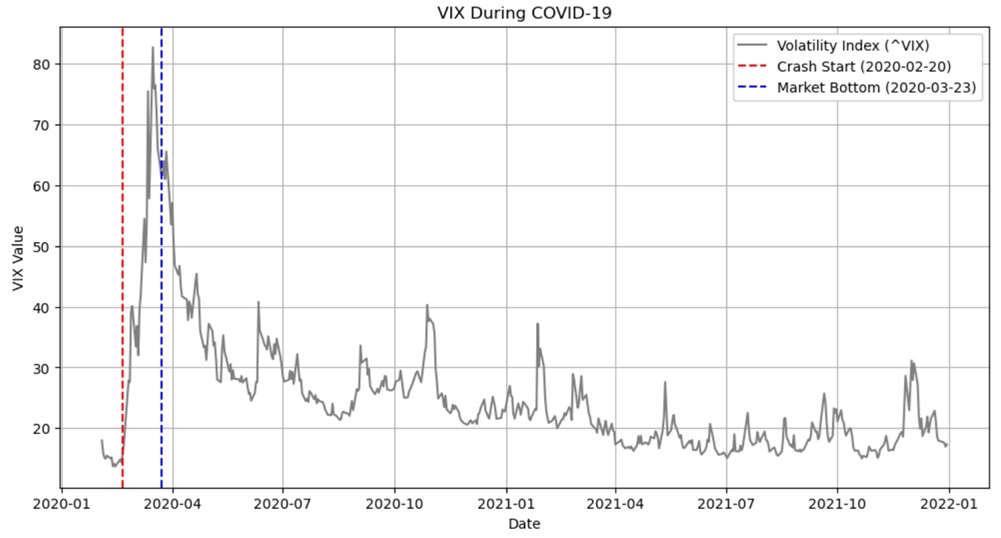

3.2. VIX(恐怖指数)の動き

次に、VIXの推移を見てみましょう。

- VIXは2020年3月に85まで急騰し、その後急落

- 市場底(3月23日)の直前にピークをつけ、その後40以下に低下

- 一時的に再上昇する局面もあり、完全な安心感が戻るまで時間がかかった

この結果から「VIXが80を超えた後40を下回るタイミングが比較的安全な投資時期」である可能性があります。

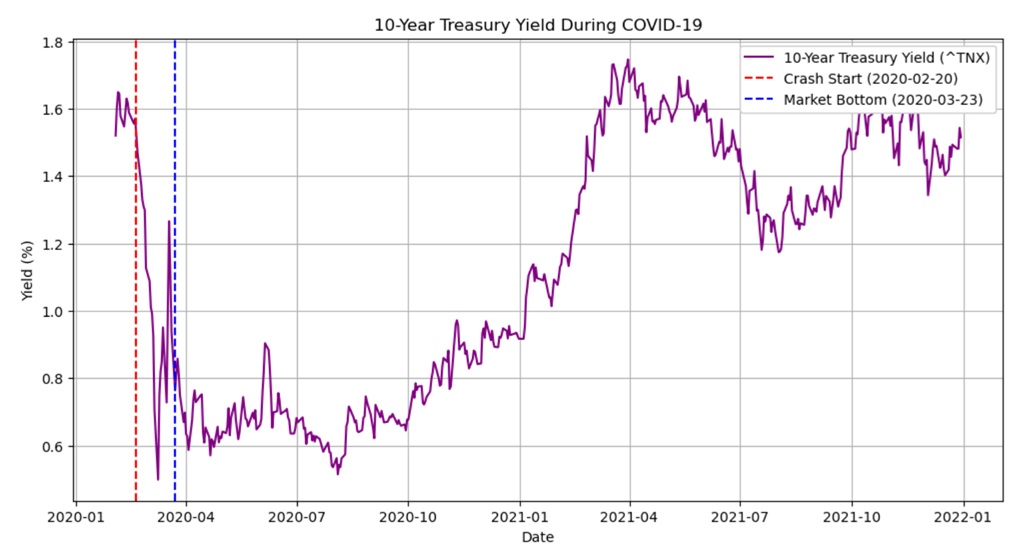

3.3. 米国10年債利回り(^TNX)の推移

- コロナショックの影響で金利は1.6%から急低下し、0.5%付近で低迷

- 金利の回復は市場回復の後を追う形で進行

- 株価の底(3月23日)からしばらくは低金利が続いた

この結果から「金利の回復は株価よりも遅れるため先行指標としては使いにくい」ことがわかります。

4. 結論:2020年4月は投資タイミングとして適切だったか?

これらのデータより、2020年4月は比較的安全な投資タイミングだったと考えられます。

✅ VIXが80を超えた後、40を下回ったタイミング(2020年4月)は、リスクが低下し始めた時期

✅ 主要ETF(VTI、QQQ)は3月23日を底にして急回復開始

✅ 金利はまだ低迷していたが、株価の回復には影響なし

⚠ ただし、VIXは一時的に再上昇するリスクもあったため、一括投資ではなく分割投資がより安全な戦略だった可能性が高い。

投資戦略の考え方

▶ 「VIXが40を下回った後に段階的に投資」する戦略が有効

▶ 4月初旬から分割して投資を開始し、再びVIXが上昇した場合は買い増しを検討

▶ 完全に市場が落ち着くまでは慎重に投資額を調整するのがベター

5. 関連リンク(外部)

以下のリンクは英語サイトですが、公式情報を提供しているため、最新のデータや詳細な説明を確認できます。

6. 次回の分析:「リーマンショック時のVIX・金利・株価の動きと比較」

今回はコロナショック時の市場回復パターンを分析しましたが、次回の記事ではリーマンショック(2008-2009)のVIX・金利の動きと比較し、

- VIXが40を下回った後、どの程度の確率で市場は回復しているのか?

- リーマンショック後も同じようなパターンが見られるか?

を統計的に分析していきます。ぜひ次回の記事もお楽しみに!

コメント

コメント一覧 (1件)

[…] 📌 前回の記事はこちら → VIX・金利から見る市場急落時の投資戦略 […]