1. はじめに

市場が急落したとき、投資のタイミングをどう判断するかは多くの投資家が直面する課題です。

特に、VIX(恐怖指数)は市場の不安を測る指標として広く使われていますが、「VIXが高いときに買えば儲かるのか?」 という疑問は、多くの人が持つものではないでしょうか?

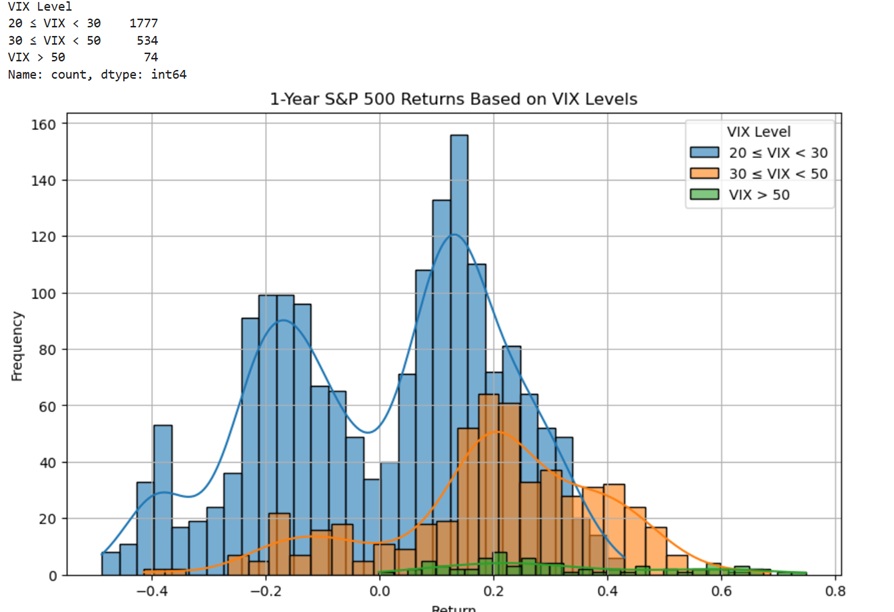

本記事では、過去20年以上のデータをもとに「VIXの水準別に1年後のS&P500(^GSPC)のリターンを分析」し、VIXが投資判断に使えるかどうかを検証 します。

📌 関連リンク:

👉 リーマンショック vs コロナショック:市場急落時の比較 ← 市場急落時の動きをより深く知りたい方はこちら!

📌 結論(先にネタバレ):

- VIXが30~50のときが最も投資に適している可能性

- VIXが50以上ではリターンが高いが、リスクも非常に大きい

- VIXが20~30のときは、特に優位性は見られない

2. 分析の方法

📊 分析データ

- S&P500(^GSPC):主要な株価指数

- VIX指数(^VIX):市場の恐怖指数

- 期間:2000年〜2023年(リーマンショック・コロナショックを含む)

🔍 分析手順

- VIXの値を「20~30」「30~50」「50以上」に分類

- それぞれのVIX水準で1年後(252営業日後)のS&P500のリターンを計算

- データの分布をヒストグラム化し、リターンの傾向を可視化

👇 実際に使用したPythonコードはこちら

import yfinance as yf

import pandas as pd

import numpy as np

import matplotlib.pyplot as plt

import seaborn as sns

# データ取得

sp500 = "^GSPC"

vix = "^VIX"

start_date = "2000-01-01"

end_date = "2023-12-31"

data = yf.download([sp500, vix], start=start_date, end=end_date)["Close"]

# VIXの水準別リターン分析関数

def calculate_vix_returns(data):

returns, labels = [], []

for i in range(len(data) - 252): # 1年後のリターン(252営業日後)

current_vix = data[vix].iloc[i]

future_return = (data[sp500].iloc[i + 252] - data[sp500].iloc[i]) / data[sp500].iloc[i]

if current_vix >= 50:

labels.append("VIX > 50")

elif 30 <= current_vix < 50:

labels.append("30 ≤ VIX < 50")

elif 20 <= current_vix < 30:

labels.append("20 ≤ VIX < 30")

else:

continue # 20未満は分析対象外

returns.append(future_return)

return pd.DataFrame({"Return": returns, "VIX Level": labels})

# データ分析

vix_returns = calculate_vix_returns(data)

# ヒストグラムの描画

plt.figure(figsize=(10, 6))

for level in vix_returns["VIX Level"].unique():

sns.histplot(vix_returns[vix_returns["VIX Level"] == level]["Return"], kde=True, bins=30, label=level, alpha=0.6)

plt.legend(title="VIX Level")

plt.title("1-Year S&P 500 Returns Based on VIX Levels")

plt.xlabel("Return")

plt.ylabel("Frequency")

plt.grid()

plt.show()

# VIX水準ごとの平均リターン

print(vix_returns.groupby("VIX Level")["Return"].mean())

3. 分析結果と考察

📊 VIX水準ごとの平均リターン

| VIXの水準 | 平均リターン(1年後) |

|---|---|

| 20 ≤ VIX < 30 | +0.42%(ほぼゼロ) |

| 30 ≤ VIX < 50 | +19.97%(かなり良い) |

| VIX > 50 | +32.35%(リスク大だがリターンも大) |

VIXの水準ごとのリターンの傾向

データを見ると、VIXが30~50のときが最も投資に適している可能性があります。

特に、VIXが50を超えると平均リターンは+32.3%と非常に高くなるものの、この水準に達するのは稀であり、過去20年以上のデータでもわずか74回しかありません。

一方で、VIXが20~30のときはリターンがほぼゼロで、特に投資の優位性は見られません。

4. VIXを活用した投資戦略

このデータをもとに、以下のような投資戦略を考えることができます。

✅ VIXが30~50のときに分割投資を検討

- VIXが30を超えたからといって一括投資するのではなく、 ドルコスト平均法 で段階的に投資するのが有効

- 特に、VIXが40を超えたら「追加投資」する戦略も考えられる

✅ VIXが50以上では一括投資は危険、慎重に判断

- VIXが50を超えるとリターンは期待できるが、ボラティリティも極端に大きくなるため、慎重な判断が必要

- 過去のデータを見ると、VIXが急上昇した後にもう一度50を超えるケースもあるため、 「VIXが50を超えた後、再度落ち着いたタイミング」で投資する方がリスク管理しやすい

✅ VIXが20~30のときは、特に急いで投資する必要なし

- VIXがこの水準のときは、特に高リターンが期待できるわけではなく、通常の市場状態と変わらない

- 無理に投資を急ぐよりも、VIXが30を超えるまで待つというのも一つの戦略

5. 次回の分析予告

次回は、VIXだけでなく「金利(^TNX)」や「移動平均線(SMA)」などの指標と組み合わせて、より精度の高い投資戦略を探る!

📌 参考リンク:

- VIX指数とは?(CBOE公式サイト) ← VIXの仕組みを詳しく知りたい方はこちら!

- リーマンショック vs コロナショックの比較

コメント